Июль

2024

2024

налоги документы

выходные и праздники

сокращённые раб. дни

2024

2024

ПН

ВТ

СР

ЧТ

ПТ

СБ

ВС

1234567

891011121314

15161718192021

22232425262728

293031

налоги документы

выходные и праздники

сокращённые раб. дни

Авторизация

Налоговая декларация по налогу на имущество в 1С

Рассмотрим порядок представления отчетности в ИФНС:

1. Нормативная база

Сначала надо определить по каким документам у нас начисляется налог на имущество, это:

· Глава 30 «Налог на имущество организаций» - НК РФ(часть вторая)

· Приказ ФНС РФ от 24.11.2011 NMMB -7-11/895 «Об утверждении форм и форматов представления в электронном виде налоговой декларации и налогового расчета по авансовому платежу по налогу на имущество организаций и порядок их заполнения»

· В регионах есть свои собственные законы по представлению налога на имущество, например: Закон города Москвы №64 от 05.11.2003г. №33 «О налоге на имущество организаций»

Также надо знать, что является объектом налогообложения налога на имущество, это:

- Декларации представляют организации, у которых есть имущество, признаваемое объектом налогообложения – движимое и недвижимое имущество, учитываемое на балансе в качестве объектов ОС, в соответствии с БУ.

- Декларацию НЕ представляют – не имеющие на балансе имущества, признаваемого объектом налогообложения (п.4 ст.374 НК РФ), например:

· Земельные участки НЕ признаются объектом налога

· 01 января 2013 г. НЕ признается объектом налогообложения движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств.

Также надо уточнить, что является движимым и недвижимым имуществом:

Гражданский кодекс РФ Статья 130.Недвижимые и движимые вещи

Недвижимое имущество:

Земельные участки, участки недр и все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе здания, сооружения, объекты незавершенного строительства

К недвижимым вещам относятся также подлежащие государственной регистрации воздушные и морские суда, суда внутреннего плавания, космические объекты.

Движимое имущество:

Вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом. Регистрация прав движимые вещи не требуется, кроме случае, указанных в законе.

2. Сроки уплаты и представления отчетности.

Налогоплательщики налога на имущество должны не позднее 30 марта года, следующего за истекшим налоговым периодом (год) представлять Налоговую декларацию по налогу на имущество (ст. 386 НК РФ).

Представление расчетов по авансовым платежам устанавливается законами субъектов РФ.

Например, по городу Москва срок представления отчетности следующий:

Налоговый расчет по авансовому платежу по налогу на имущество:

· За 1 квартал – не позднее 30 апреля

· За полугодие - не позднее 30 июня

· За 9 месяцев – не позднее 30 октября

Налоговая декларация по налогу на имущество:

За год – не позднее 30 марта

Срок уплаты взносов

Авансовые платежи Если законом субъекта РФ предусмотрена оплата авансовых платежей, то организации должны исчислять и перечислять.

Налог по итогу года Уплата налога производится налогоплательщиками в порядке и сроки, которые установлены законами субъектов РФ.

3. Бухгалтерский учет по налогу на имущество.

В 1С:Бухгалтерия 8 предусмотрен следующий счет расчетов по налогу на имущество:

68.08 «Налог на имущество» - на данном счете отражается начисленный на основании расчетов (декларации) налог на имущество, его уплата в бюджет. Сальдо по счету указывает на задолжность или переплату по налогу на имущество в бюджет.

По кредиту счета указываются начисленные уплаты, по дебету суммы уплаченные.

4. Алгоритм заполнения декларации по налогу на имущество

Шаг 1. Титульный лист

Шаг 2. Раздел 2 Исчисление суммы авансового платежа по налогу в отношении подлежащего налогообложению имущества российских организаций и иностранных организаций и иностранных организаций, осуществляющих деятельность в Российской Федерации через постоянные представительства

Шаг 3. Раздел 1 Сумма авансового платежа по налогу, подлежащая уплате в бюджете по данным налогоплательщика.

Раздел 3 представляют иностранные организации, у которых есть имущество на территории РФ, но в РФ нет постоянного представительство.

I. Основные средства и амортизация

До начала создания декларации или авансового расчета по налогу на имущество в программе 1С, у нас должны быть выполнены все действия с основными средствами, они должны быть введены в эксплуатацию, в том числе в программе и должен быть произведен расчет амортизации.

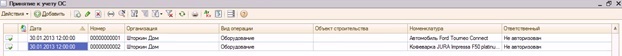

Сначала проверим в программе 1С, какие основные средства у нас приняты к учету, для этого выполним: Меню-ОС (Основные средства) – Принятие к учету ОС.

На рисунке 1 видно, что было приобретено и введено в эксплуатацию 2 основных средства: автомобиль и кофеварка.

Рисунок 1 – Принятие к учету ОС.

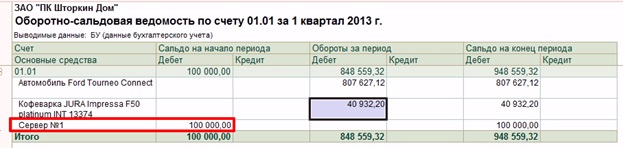

Далее нам необходимо проверить, что есть на остатках на начало года. Для этого мы открываем Отчеты - Оборотно-сальдовая ведомость, открываем счет 01.

На рисунке 2 мы видим, что на начало года у нас был в остатках Сервер №1

Рисунок 2 – Оборотно-сальдовая ведомость по счету 01.

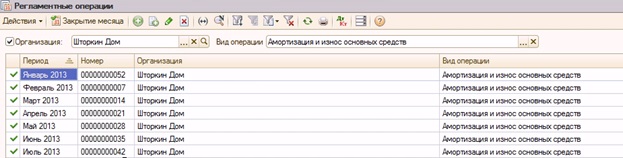

Теперь проверяем, проведен ли расчет амортизации по всем основным средствам. Для этого выполним Меню-ОС – Амортизация и износ основных средств.

На рисунке 3 мы видим, что за 1й квартал документы проведены, следовательно, проводки сформированы по этим документам.

Рисунок 3 – Регламентные операции, Амортизация и износ основных средств.

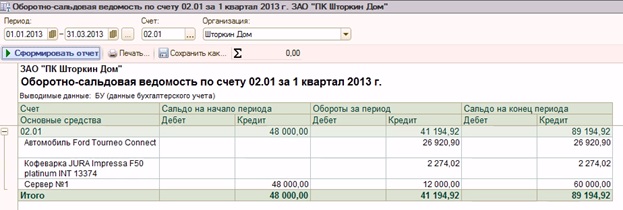

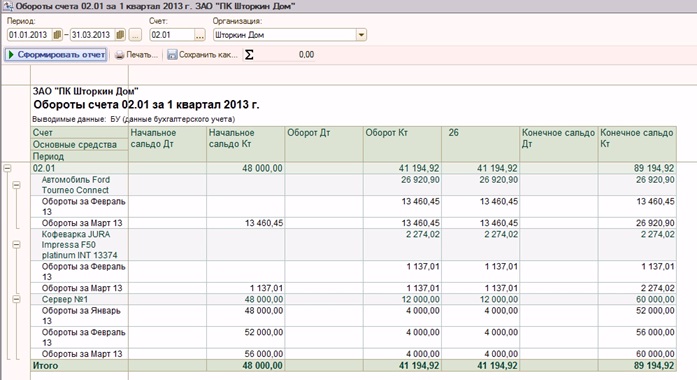

Проводки по амортизации можно посмотреть по Оборотно-сальдовой ведомости по 02 счету.

На рисунке 4 мы видим, что по каждому основному средству в какой -то сумме начислена амортизация (Колонка - Обороты за период - Кредит).

Рисунок 4 – Оборотно-сальдовая ведомость по 02 счету.

Проверка расчета амортизации

Давайте сделаем проверку расчета амортизации, но не по всем, а только по тем, которые являются объектом налогообложения по налогу на имущество.

Объектом налогообложения для российских организаций является имущество, учитываемое на балансе в качестве объектов основных средств в порядке, установленном для бухгалтерского учета (ст. 374 НК РФ).

Внимание! Как мы уже говорили:

01 января 2013г. НЕ признается объектом налогообложения движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств.

Автомобиль и Кофеварка являются движимым имуществом, они введены с 1 января 2013, т.е. они не являются объектами налогообложения. Сервер №1 так же является движимым имуществом, но он уже был на начало года, значит его надо учитывать в декларации налогообложения (рисунок 5).

Рисунок 5 –Оборотно-сальдовая ведомость на начало года.

Т.е. все проверки мы будем делать только по объекту Сервер №1.

|

ПРОВЕРКА: |

Первоначальная стоимость автомобиля по БУ – Дт 01.01 Кт 08.04 100 000,00 руб. |

|

СПИ(Срок полезного использования) – 25 мес.

| |

|

Сумма месячной амортизации по БУ = 100 000,00\25 = 4 000,00 руб. | |

|

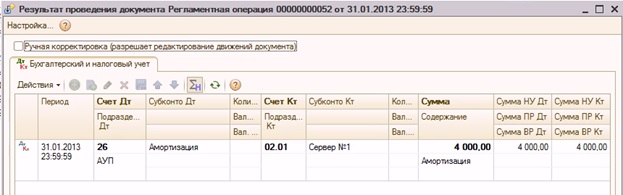

Проводка: Дт 26 Кт 02.01 сумма 4 000,00 руб. |

Если все данные в программе введены правильно, то сумма амортизации в месяц должна равняться 4 000,00 руб. Это можно проверить по проводкам, откроем Меню-ОС-Амортизация и износ основных средств, откроем проводки за любой месяц. На рисунке 6 мы видим, что амортизация равно 4 000,00 руб. значит все правильно начислилось.

Рисунок 6 – Проводка за январь по амортизации

Для быстрого просмотра остаточной стоимости можно открыть Файл-ОС-Ведомость амортизации ОС.

На рисунке 7 мы видим, что на конец месяца стоимость, амортизация и остаточная стоимость верно заполнены.

Рисунок 7 – Ведомость амортизации основных средств за 1й квартал.

II. Порядок подготовки декларации по налогу на имущество.

1. Проверка информации для подготовки отчета в программе 1С.

Сначала необходимо проверить информацию об организации, для этого выполним Меню -Предприятие – Организация.

Через Меню – Предприятие – Ставки налога на имущество, вкладку Объекты с особым порядком налогообложения нужно заполнять только в том случае, если имеются какие-то льготы, или имеются иные отличия. Необходима к заполнению вкладка Ставка налога на имущество.

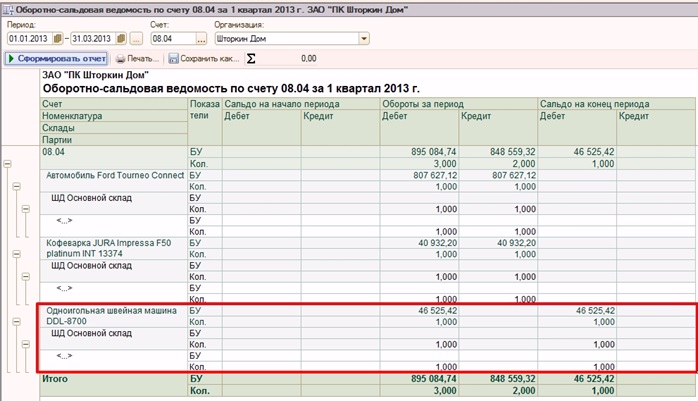

Так как основные средства не введенные в эксплуатацию, но готовые к ней тоже облагаются налогом, надо проверять не введенных в эксплуатацию основных средства по счет 0.8.

Рисунок 8 – Оборотно-сальдовая ведомость по 08 счету.

На рисунке 8 видно, что имеется одноигольная швейная машина, но так как это движимое имущество , приобретённое после 1 января 2013 то налогом не облагается.

Проверить начисления амортизации, откроем Оборотно-сальдовую ведомость по 02 счету по месяцам. На рисунке 9 мы проверяем по Серверу №1, начислена ли амортизация по всем трем месяцам. Это необходимо проверить, чтобы правильно рассчитать налог на имущество.

Рисунок 9 – Оборотно-сальдовая ведомость по 02 счету по месяцам.

Далее проверяем остаточную стоимость на начало и конец месяца(см. выше)

2. Формирование расчета по уплате авансовых платежей по налогу на имущество.

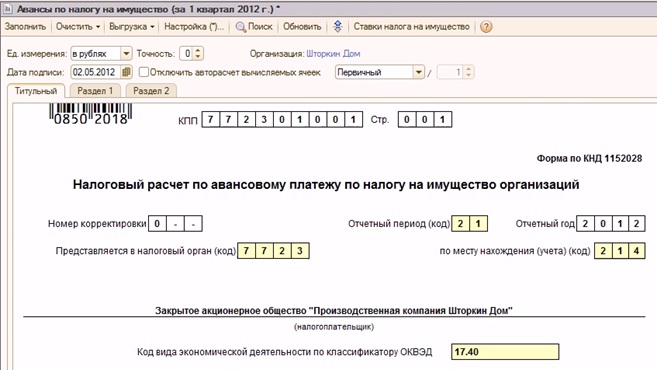

Откроем Меню-Отчеты-Регламентированные отчеты-Авансы по налогу на имущество, проверяем период, нажимаем кнопку ОК, устанавливаем дату. Раздел 3 нам не нужен, как мы уже говорили, поэтому мы его отключим, Настройка- Свойство разделов –снять галочку с 3го раздела.

3. Титульный лист

Проверка заполнения титульного листа: поле номер корректировки устанавливается номер, если сдаем уточненный отчет при первичном ставится 0. Отчетный период должно стоять: за первый квартал 21, за первый квартал при реорганизации организации 51. Поставить код по месту нахождения. Проверить правильность заполненных данных. Рисунок 10 пример нашего титульного листа.

Рисунок 10 – Титульный лист.

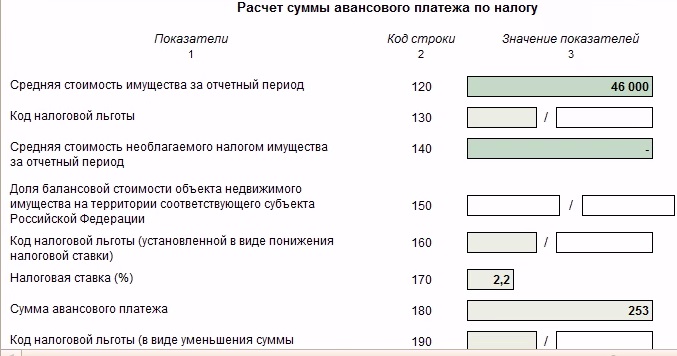

4. Раздел 2

Проверяем правильность заполненных данных. Если имеется еще имущество облагаемое налогом добавляется новый лист, если имеется другое ОКАТО тоже добавляется новый лист. Далее проверяем остатки средств на начало месяцев.

Затем проверяем сумму авансового платежа по налогу, она считается по формуле

Поля 130-160, 190 заполняются, если у вас было какое-то имущество с особым порядком обложения. Обязательно ставится налоговая ставка на имущество и сумма авансового платежа.

Рисунок 11 – Раздел 2 расчет суммы авансового платежа по налогу.

5. Раздел 1

Для заполнения раздела надо нажать кнопку Собрать данные. Затем просто проверяем информацию.

6. Формирование печатной формы отчета и выгрузка отчета.

Для того что бы открыть печатную форму надо выполнить Печать – Показать бланк формы с двухмерным штрихкодом. Так же можно распечатать без штрихкода для этого откроем Настройки-Общие-Разрешить печать без штрихкода, после этого при нажатии на кнопку Печать появятся новые печатные формы.

Выгрузка данных в программе 1С:

Сначала проверим выгрузку данных. Нажмем кнопку Выгрузка-Проверить выгрузку, на вылезшее сообщение ответимДа, после этого появится сообщение о том, что ошибок не обнаружено, если ошибки обнаружены их необходимо исправить перед выгрузкой.

Делаем выгрузку Выгрузка - Выгрузить, далее в зависимости от того какое место укажете для сохранения файла, в то место и выгрузится.

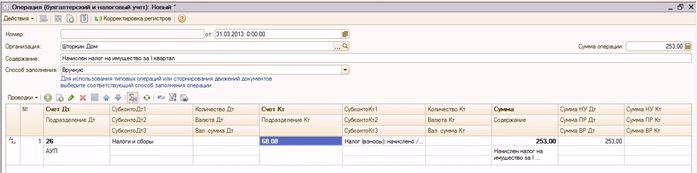

7. Составление ПП на уплату налога на имущество

После того как заполнили аванс по налогу на имущество необходимо начислить налог в расходы, поэтому сумму налога мы вводим бухгалтерской справкой.

Меню-Операции - Операции введенные вручную, добавляем документ ставим дату, указываем что начислен налог на имущество, прописываем проводки вручную.

Рисунок 12 – Создание новой операции.

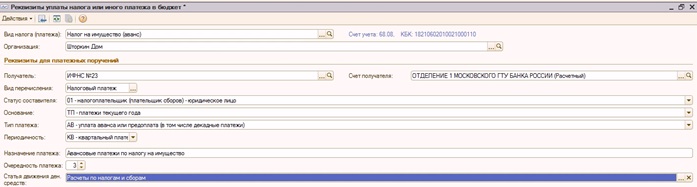

Затем создаем платежного поручения на уплату налога Меню – Банк – Реквизиты уплаты налогов и иных платежей в бюджет, добавим новый реквизит, заполняем информацию и записываем.

Рисунок 13 – Реквизит для уплаты налога.

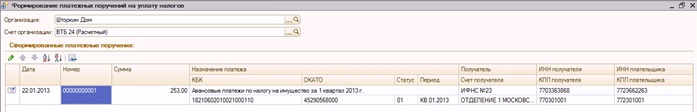

Меню – Банк – Формирование платежных поручений на уплату налогов, ввести дату, нажать кнопкуЗаполнить, выберем нашу сумму налога поставим галочку, нажать кнопку Сформировать платёжное поручение.

Рисунок 14 – Сформированное платежное поручение.

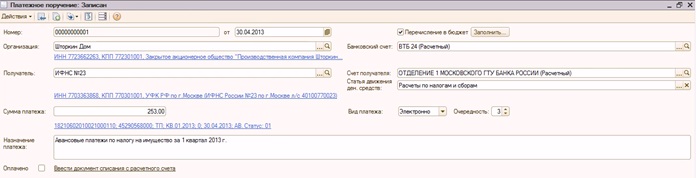

При необходимости платежное поручение можно отредактировать, откроем его и проверим данные.

Рисунок 15 – Редактирование платежного поручения.

На этом создание документов для уплаты налога на имущество закончено.

Спасибо!

Нужна помощь по 1C:УПП?

Ваша корзина пуста

Статьи 1C:ERP Управление Предприятием

1C:ERP Управление предприятием Обновление

Готовые решения 1C:ERP

Обновление 1C:УПП